「このクレジットカードのマーク、どんな意味があるんだろう?」

「お店のレジにあるマークの種類が多くて、自分のカードが使えるか分からない…」

「最近よく見る電波みたいなマークって何?」

普段何気なく使っているクレジットカードですが、そこに記載されている様々なマークの意味を正しく理解している方は意外と少ないかもしれません。

実は、クレジットカードのマークは、あなたのカードが「どこで」「どのように」使えるかを示す、非常に重要な情報です。これらのマークの意味を知ることで、支払いがスムーズになるだけでなく、海外旅行やオンラインショッピングでの不安が解消され、よりお得で便利なキャッシュレスライフを送ることができます。

この記事では、「クレジットカードのマーク」について、初心者の方にも分かりやすく、そしてカードに詳しい方にも役立つ情報を網羅的に解説します。

【この記事を読めばわかること】

- クレジットカード表面・裏面に記載された各マークの正確な意味

- VisaやJCBなど、主要7大国際ブランドのマークの違いと特徴

- 話題の「電波マーク」(タッチ決済)の正体と使い方

- クレジットカードとキャッシュカードのマークの見分け方

- お店に表示されているマーク(アクセプタンスマーク)の読み解き方

ご自身のカードへの理解を深め、今後のカード選びや利用シーンでぜひお役立てください。

クレジットカード表面・裏面のマークの意味を徹底解説

まずは、1枚のクレジットカードにどのような情報を示すマークが記載されているのか、表面と裏面に分けて一つひとつ丁寧に見ていきましょう。これらはすべて、安全かつスムーズに決済を行うための重要な要素です。

表面のマーク一覧とその意味

カードの顔ともいえる表面には、決済の根幹に関わる重要なマークが集中しています。

① 国際ブランドマーク(Visa, Mastercardなど)

カードの右下や右上に配置されている「VISA」「Mastercard」「JCB」などのロゴ。これが国際ブランドマークです。

国際ブランドとは、世界中の国や地域でクレジットカード決済ができるシステム網(ネットワーク)を提供している会社のことです。このマークがあるおかげで、私たちは日本国内だけでなく、海外の加盟店でも同じようにカード決済ができます。お店の入り口やレジに、自分のカードと同じ国際ブランドマークがあれば、そのカードが使えるという目印になります。主要な国際ブランドについては、後ほど詳しく解説します。

② カード発行会社(イシュア)のロゴ

国際ブランドマークとは別に、クレジットカードそのものを発行している会社(イシュア)のロゴも記載されています。例えば、「楽天カード」「三井住友カード」「イオンカード」などがこれにあたります。

国際ブランドが決済システムを提供するのに対し、カード発行会社は入会審査、カードの発行、利用者への請求、ポイントプログラムの提供など、利用者と直接やり取りをする役割を担っています。年会費やポイント還元率、付帯保険などのサービス内容は、このカード発行会社によって決まります。

③ タッチ決済対応マーク(電波マーク)

近年、急速に普及しているのが、Wi-Fiのマークに似た、波のような形をしたタッチ決済対応マークです。通称「電波マーク」や「リップルマーク」とも呼ばれます。

このマークがあるカードは、NFC(Near Field Communication)という近距離無線通信技術を利用した「タッチ決済(コンタクトレス決済)」に対応しています。レジにある専用のリーダーにカードをかざすだけで、サインも暗証番号の入力も不要で(※一定金額以下の場合)、スピーディーかつ簡単に支払いが完了します。このマークの詳細は、後の章で詳しく解説します。

④ ICチップ

カード表面の左側にある、金色または銀色の四角いチップがIC(Integrated Circuit)チップです。

従来の磁気ストライプに比べて、内部の構造が非常に複雑で、情報を暗号化して記録しているため、偽造やスキミング(不正な情報読み取り)が極めて困難です。これにより、クレジットカードのセキュリティが飛躍的に向上しました。ICチップ付きカードを利用する際は、レジの端末にカードを差し込み、暗証番号を入力して決済を行います。

⑤ カード番号

カード表面の中央にエンボス(凹凸)加工で刻印、または印字されている14桁~16桁の数字がカード番号です。オンラインショッピングなどでカード情報を入力する際に必要となる、非常に重要な情報です。

最初の1桁目は「主要産業識別子(MII)」と呼ばれ、航空業界や金融業界など業種を示します。続く数桁でカード発行会社が識別できるようになっており、世界中のどの会社が発行したカードなのかを特定できる仕組みになっています。絶対に他人に知られないよう、厳重に管理しましょう。

⑥ 有効期限

カード番号の下あたりに「MONTH/YEAR」の形式で「12/28」のように記載されているのが有効期限です。この場合、2028年の12月末まで有効であることを示します。

有効期限が近づくと、通常はカード会社から自動的に新しいカードが郵送されてきます。古くなったカードは、ICチップと磁気ストライプの部分をハサミで切断し、不正利用されないようにしてから破棄してください。

⑦ カード名義人

アルファベット(ローマ字)で刻印されている氏名が、そのカードの名義人です。クレジットカードは、原則としてカードに名前が記載されている本人しか利用できません。家族であっても貸し借りは利用規約で禁止されています。

裏面のマーク一覧とその意味

カードの裏面には、セキュリティや本人確認に関する重要な情報が記載されています。

① 署名欄(サインパネル)

カード裏面の上部にある白い欄は署名欄(サインパネル)です。クレジットカードが届いたら、まず最初にここに油性のボールペンなどで自筆のサインを記入する必要があります。

サインのないカードは、店舗で利用を断られたり、紛失・盗難時に不正利用された場合の補償が受けられなかったりする可能性があります。サインは漢字でも、ひらがなでも、ローマ字でも構いません。店舗でサインを求められた際に、この署名欄のサインと同じものを書くことで本人確認を行います。

② セキュリティコード(CVV/CVC)

署名欄の右側や上に印字されている3桁(American Expressの場合は表面に4桁)の数字がセキュリティコードです。

これは、オンラインショッピングなどでカードそのものが手元にあることを証明するための、いわば「インターネット上の暗証番号」です。カード番号とは別の番号であり、万が一カード番号が流出しても、セキュリティコードが分からなければ不正利用を防げる可能性が高まります。CVV(Visa)やCVC(Mastercard)など、ブランドによって呼び方が異なります。

③ ホログラム

見る角度によって絵柄が変わるキラキラしたシールがホログラムです。これは、カードが本物であることを証明し、偽造を防止するための重要なセキュリティ機能です。国際ブランドのロゴ(Visaなら鳩、Mastercardなら地球儀など)がデザインされていることが多く、精巧な技術で作られています。

④ 磁気ストライプ

カード裏面上部にある黒い帯状の部分が磁気ストライプです。ここには、カード番号などの情報が磁気データとして記録されています。かつては決済の主流でしたが、ICチップの登場により、現在は主にICカード非対応の端末で利用されたり、一部のATMで利用されたりします。強い磁気を発するもの(スマートフォンの留め具、バッグのマグネットなど)に近づけると、データが破損して使えなくなることがあるため注意が必要です。

⑤ カード発行会社の連絡先

カードの紛失・盗難に気づいた際にすぐに連絡できるよう、カード発行会社の連絡先やウェブサイトのアドレスが記載されています。万が一の事態に備え、この連絡先はスマートフォンなどに別途控えておくと安心です。

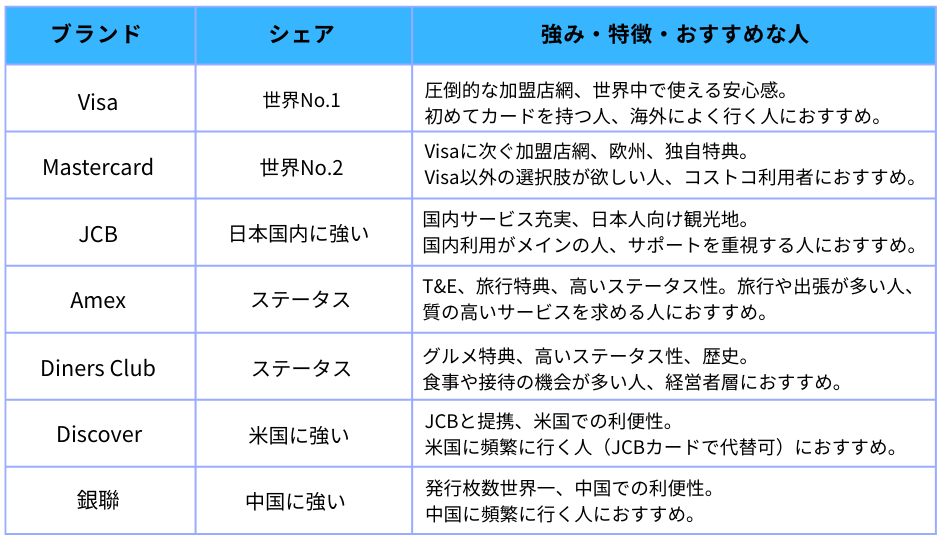

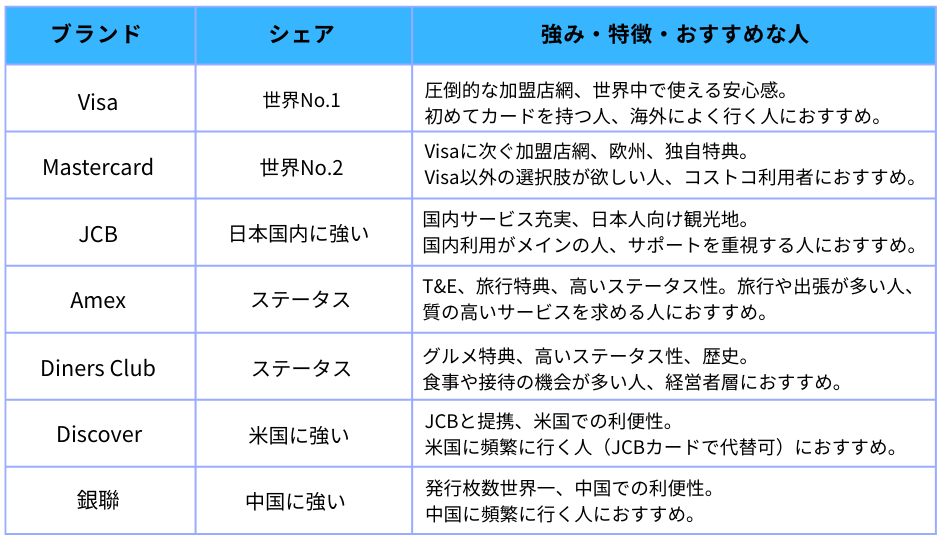

主要7大国際ブランドのマークとそれぞれの意味・特徴を比較

クレジットカードを「どこで」使えるかを決めるのが、国際ブランドのマークです。ここでは、世界的に有名な7つの国際ブランド(7大国際ブランド)のマーク、その意味や特徴を詳しく比較解説します。ご自身のライフスタイルに合ったブランド選びの参考にしてください。

Visa(ビザ) - 世界シェアNo.1の信頼性

- マークのデザイン: 青と金色の帯が入った「VISA」のロゴ。

- 由来: 「Visa」という名称は、あらゆる場所で受け入れられる「ビザ(査証)」をイメージして名付けられました。

特徴と強み

Visaは、世界No.1のシェアを誇る国際ブランドです。200以上の国と地域、数千万の加盟店で利用でき、「Visaが使えない場所はほとんどない」と言われるほどの圧倒的な決済ネットワークを持っています。特に、海外旅行や出張が多い方にとっては、必須ともいえるブランドです。迷ったらVisaを選んでおけば間違いない、という安心感が最大の魅力です。

おすすめのVisaカード

三井住友カード(NL)や楽天カードなど、多くのカード会社が主力カードとしてVisaブランドを発行しており、選択肢が非常に豊富です。

Mastercard(マスターカード) - Visaに次ぐ世界2大ブランド

- マークのデザイン: 赤と黄色の2つの円が重なった、非常に有名なロゴマークです。

- 由来: 赤い円は「情熱」、黄色い円は「豊かさ」を象徴し、2つの円が交わる部分は「人々のつながり」や「価値の交換」を意味しています。

特徴と強み

Mastercardは、Visaに次ぐ世界シェアNo.2の国際ブランドです。加盟店数もVisaとほぼ同等で、世界中で不便なく利用できます。特にヨーロッパ圏に強いと言われることが多く、コストコで利用できる国際ブランドの一つであることも特徴です(日本ではMastercardのみ)。また、「プライスレス」をテーマにした独自の特典やキャンペーン(Priceless Japanなど)も魅力です。

おすすめのMastercard

楽天カードやイオンカードセレクトなどで選択可能です。Visaと同じく、ほとんどの主要なクレジットカードで選ぶことができます。

JCB(ジェーシービー) - 日本唯一の国際ブランド

- マークのデザイン: 青・赤・緑の3色を基調としたグラデーションの「JCB」ロゴ。

- 由来: Japan Credit Bureauの頭文字を取ってJCBと名付けられました。3色のカラーは、それぞれ「責任感とサポート(青)」「活力と親近感(赤)」「多様性と先進性(緑)」を表現していると言われています。

特徴と強み

JCBは、日本発祥の唯一の国際ブランドです。そのため、日本国内での加盟店数が非常に多く、国内利用で困ることはまずありません。ポイント優待店(JCBオリジナルシリーズパートナー)や、各種チケットの先行予約、空港ラウンジサービスなど、国内向けのサービスや特典が充実しているのが最大の強みです。また、ハワイ、グアム、台湾、韓国など、日本人に人気の観光地でも加盟店開拓に力を入れています。

おすすめのJCBカード

プロパーカードであるJCBオリジナルシリーズ(JCBカード Wなど)は、ポイント還元率が高く人気があります。

American Express(アメリカン・エキスプレス/アメックス) - ステータスと旅行特典

- マークのデザイン: 青い四角い背景に白抜きで「AMERICAN EXPRESS」と書かれたロゴ。中央には古代ローマの百人隊長(センチュリオン)が描かれています。

- 由来: もともと運送業から始まった会社の歴史を背景に、百人隊長は「信頼」「安全」「守護」の象徴として描かれています。

特徴と強み

Amexは、高いステータス性と充実した特典で知られるブランドです。特に、旅行(Travel)とエンターテインメント(Entertainment)に関連するサービス、いわゆる「T&E」に非常に強く、空港ラウンジの利用、手荷物無料宅配サービス、ホテルの優待、コンシェルジュサービスなど、他のブランドにはない手厚い特典が魅力です。年会費は高めですが、その分質の高いサービスを受けたい富裕層や旅行好きの方に絶大な人気を誇ります。JCBと加盟店開放提携を結んでいるため、日本国内の多くのJCB加盟店でも利用可能です。

おすすめのAmexカード

プロパーカードであるアメリカン・エキスプレス®・グリーン・カードやゴールド・カードのほか、セゾンカードやマリオットヴォンヴォイなど提携カードも人気です。

Diners Club(ダイナースクラブ) - 世界初のクレジットカード

- マークのデザイン: 青い地球儀のような円の中に「Diners Club INTERNATIONAL」と書かれたロゴ。

- 由来: 「Diners Club」の名の通り、「食事(Dine)をする人々のクラブ」として誕生した、世界で初めてのクレジットカードです。カードを持つことが、レストランで支払い能力を証明する会員証の役割を果たしました。

特徴と強み

Diners ClubもAmexと同様にステータス性が高く、特にグルメ系の特典に定評があります。対象レストランのコース料理が1名分無料になる「エグゼクティブ ダイニング」は、非常に人気の高いサービスです。入会審査の基準が比較的高く、医師や弁護士、経営者などの社会的信用の高い層に利用者が多いと言われています。Amex同様、JCBとの提携により国内の多くの店舗で利用できます。

おすすめのDiners Clubカード

三井住友信託銀行グループが発行するダイナースクラブカードが基本となります。

Discover(ディスカバー) - アメリカ発のブランド

- マークのデザイン: オレンジ色の背景に「DISCOVER」の文字と、オレンジ色の円がデザインされたロゴ。

- 由来: 新しい価値や体験を「発見する(Discover)」という意味が込められています。

特徴と強み

Discoverは、アメリカの大手百貨店シアーズによって設立されたブランドで、アメリカ国内では高いシェアを誇ります。日本では直接発行されているカードはほとんどありませんが、JCBと提携しているため、多くのDiscoverカード加盟店でJCBカードが利用でき、逆に日本国内のJCB加盟店(一部を除く)でDiscoverカードが利用できます。

銀聯(ぎんれん/UnionPay) - 中国発、世界最大級の発行枚数

- マークのデザイン: 赤・青・緑の3色を使ったロゴデザイン。

- 由来: 中国の銀行間決済ネットワークとして設立され、急速に国際展開が進んでいるブランドです。

特徴と強み

銀聯は、中国で設立された国際ブランドで、発行枚数は世界No.1です。これは主に中国の人口によるもので、デビットカードとしても広く利用されています。日本では、中国人観光客が多く訪れる百貨店や家電量販店、空港などを中心に加盟店が広がっています。中国へ出張や旅行に行く機会が多い方にとっては、持っていると非常に便利なブランドです。

最近よく見る「電波マーク」とは?タッチ決済(コンタクトレス決済)のすべて

レジで店員さんに「タッチで」と伝えて、カードをかざすだけで支払いが完了する。この便利な決済方法を可能にしているのが、クレジットカードに付いている「電波マーク」です。その正体とメリットを詳しく見ていきましょう。

電波マークの正式名称と意味

このマークの正式名称は「コンタクトレス決済対応マーク」です。コンタクトレス(Contactless)とは「非接触」を意味し、カードを決済端末に直接触れさせることなく(差し込むことなく)支払いができることを示しています。

NFC(Near Field Communication)Type A/Bという技術

この非接触通信を実現しているのが、「NFC(Near Field Communication)」という国際標準規格の近距離無線通信技術です。日本の交通系ICカードで使われている「FeliCa」もNFCの一種(Type-F)ですが、クレジットカードのタッチ決済では、世界的に広く採用されている「Type A/B」という規格が使われています。これにより、世界中の国々で同じようにタッチ決済が利用できるのです。

タッチ決済のメリット

タッチ決済には、利用者と店舗側の双方に多くのメリットがあります。

① スピーディーな決済

最大のメリットは、その決済スピードです。決済端末にカードをかざすだけで、数秒で支払いが完了します。現金のように小銭を探したり、お釣りを受け取ったりする手間がありません。

② サインや暗証番号が不要(一定金額以下)

スーパーやコンビニなどでの少額決済の場合、多くはサインや暗証番号の入力が不要です。これにより、レジの混雑緩和にも繋がります。(※日本では、1万円など一定の金額を超えると暗証番号の入力やサインが必要になる場合があります。)

③ 高いセキュリティ

タッチ決済は、通信の都度、取引情報が暗号化されるため、セキュリティが非常に高いのが特徴です。また、通信距離が数cmと非常に短いため、知らないうちに不正に情報を読み取られる(スキミングされる)リスクも極めて低くなっています。万が一、紛失・盗難に遭った場合でも、ICカード決済と同様にカード会社の補償が適用されるので安心です。

主要ブランドのタッチ決済名称

国際ブランド各社は、それぞれ独自の名称でタッチ決済サービスを展開していますが、基本的な機能や使い方は同じです。

- Visaのタッチ決済

- Mastercard®コンタクトレス

- JCB Contactless(コンタクトレス) ※旧名称: J/Speedy

- Amexコンタクトレス

レジにこれらのマークがあれば、自分のカードの電波マークを使って「ピッ」と支払いができます。

自分のカードがタッチ決済に対応しているか確認する方法

お手持ちのクレジットカードの表面(または裏面)を見て、電波マーク(コンタクトレス決済対応マーク)があれば、そのカードはタッチ決済に対応しています。最近発行されたカードのほとんどには、このマークが付いています。もし付いていなくても、次のカード更新時にはタッチ決済対応カードが届く可能性が高いでしょう。

クレジットカードとキャッシュカードのマークの違いは?見分け方を解説

お財布の中に似たようなカードがたくさん入っていて、レジで慌ててしまうことはありませんか?特に間違いやすいのが、クレジットカードとキャッシュカードです。ここでは、マークに着目して両者を簡単に見分ける方法を解説します。

目的と機能の根本的な違い

まず、両者の役割の違いを理解しておくことが重要です。

クレジットカード:後払い(信用)のためのカード

クレジットカードは、あなたの「信用(クレジット)」を担保にして、代金を後払いするためのカードです。利用した金額は、後日カード会社からまとめて請求され、指定した銀行口座から引き落とされます。

キャッシュカード:預金口座からお金を引き出すためのカード

キャッシュカードは、銀行や信用金庫などの金融機関が発行するカードで、ATMで自分の預金口座から現金を引き出したり、預け入れたりするためのカードです。支払い機能として「J-Debit」が付いている場合、その場で口座から即時に代金が引き落とされる「デビットカード」として利用できます。

マークで見分けるポイント

カードの券面を見れば、両者は簡単に見分けられます。

① 国際ブランドマークの有無

最も分かりやすい違いは、国際ブランドマーク(Visa, Mastercard, JCBなど)があるかどうかです。このマークがあれば、それはクレジットカード(または国際ブランド付きデビットカード)です。一方、キャッシュカードには基本的にこのマークはありません。

② 金融機関名や支店番号の記載

キャッシュカードには、発行した銀行名(例:三菱UFJ銀行、みずほ銀行など)や、あなたの口座の支店番号、口座番号が記載されています。クレジットカードにはこれらの記載はありません。

③ 「Debit」や「J-Debit」のマーク(デビットカードの場合)

キャッシュカードに支払い機能が付いている場合、「J-Debit」というマークが記載されています。また、最近増えている「ブランドデビットカード」には、VisaやJCBなどの国際ブランドマークと共に「DEBIT」という文字が併記されています。これは、利用すると即時に銀行口座から引き落とされるカードであることを示します。

一体型カードの注意点

中には、クレジットカード機能とキャッシュカード機能が1枚になった「一体型カード」も存在します。この場合、カードの表面にはクレジットカードとしての情報(国際ブランドマーク、カード番号など)が、裏面にはキャッシュカードとしての情報(金融機関名、支店番号など)が記載されていることが多いです。

一体型カードを店舗で利用する際は、レジで「クレジットで」または「デビットで」と、どちらの機能で支払いたいかを明確に伝える必要があります。何も伝えないと、店員さんがクレジット決済として処理することが一般的です。

お店のレジにあるマークの意味は?【アクセプタンスマーク】

お店の入り口のドアやレジの横に、様々な決済サービスのロゴマークがずらりと並んだステッカーが貼られているのを見たことがあるでしょう。これらは「アクセプタンスマーク」と呼ばれ、そのお店で利用可能な支払い方法を示しています。

アクセプタンスマークとは?

アクセプタンス(Acceptance)は「受け入れ」や「承認」を意味します。つまり、アクセプタンスマークは「当店ではこれらの決済ブランドを受け入れていますよ」という、お客様への案内です。

どこで確認できる?

主に、お客様の目に付きやすい以下の場所で確認できます。

- 店舗の入り口のドア

- レジカウンターの横や卓上

- レジ画面の横

- 公式ウェブサイトの支払い方法案内ページ

これを見れば支払えるか一目瞭然

支払いをする前に、このアクセプタンスマークの中に、ご自身の持っているクレジットカードの国際ブランドマーク(Visa, JCBなど)と同じものがあるかを確認しましょう。マークがあれば、そのカードで支払いが可能です。

最近では、クレジットカードの国際ブランドだけでなく、以下ののアクセプタンスマークも一緒に表示されていることがほとんどです。これにより、利用者は一目で使える決済方法を判断でき、スムーズにお会計が出来ます。

- 電子マネー(Suica, PASMO, iD, QUICPayなど)

- QRコード決済(PayPay, 楽天ペイ, d払いなど)

FAQ|クレジットカードに関するよくある質問

最後に、クレジットカードに関して多くの方が抱く疑問について、Q&A形式でお答えします。

Q1. VisaとMastercardはどっちがいいですか?

A1. 結論から言うと、日常的な利用においては、どちらを選んでも大きな違いはありません。

どちらも世界トップクラスの加盟店網を誇り、国内・海外問わずほとんどの場所で利用できます。もし迷うのであれば、以下のような点で選ぶのがおすすめです。

- 初めての1枚なら: 世界シェアNo.1で安心感のある「Visa」

- コストコで使いたいなら: 日本のコストコで唯一使える「Mastercard」

- ヨーロッパに行く機会が多いなら: ヨーロッパに強いと言われる「Mastercard」

- 作りたいカードの特典で選ぶ: カード会社が特定のブランド限定でキャンペーンを行っている場合もあります。

Q2. 海外旅行に行くならどのブランドがおすすめですか?

A2. 「Visa」または「Mastercard」が最もおすすめです。

この2大ブランドは、世界中のほとんどの国と地域をカバーしているため、1枚持っていれば決済に困ることはほとんどありません。より万全を期すのであれば、VisaとMastercardを1枚ずつ、あるいはJCBやAmexなど異なる系統のブランドを組み合わせた2枚持ちをすると、片方のカードが使えないお店や、万が一の磁気不良・紛失時にも対応でき、リスク分散になります。

Q3. クレジットカードのマークがないお店では使えませんか?

A3. はい、原則として利用できません。

お店に掲示されているアクセプタンスマークは、そのお店が決済システムを契約しているブランドを示しています。マークがないということは、そのブランドの決済には対応していないということです。ただし、小規模な個人商店などでは、マークを掲示していなくても実は使える、というケースも稀にあります。不安な場合は、支払いの前に「このカードは使えますか?」と店員さんに確認するのが確実です。

Q4. カードのマークが剥がれたり、擦れて見えにくくなっても使えますか?

A4. ICチップや磁気ストライプが無事であれば、多くの場合そのまま利用できます。

決済時に読み取るのは、券面のロゴマークではなく、ICチップや磁気ストライプに記録された情報だからです。ただし、券面が著しく損傷していると、店員さんが目視で確認する際に不正利用を疑われ、利用を断られる可能性もゼロではありません。あまりにも状態がひどい場合は、カード会社に連絡して再発行を依頼することをおすすめします。

Q5. 2枚目のカードを作るなら違うブランドがいいですか?

A5. はい、違う国際ブランドを選ぶことを強くおすすめします。 理由は2つあります。

- 利用できる店舗が増える: 1枚目とは異なるブランドを持つことで、片方のブランドしか対応していないお店でも決済できるようになります。(例:コストコで使えるMastercardと、国内サービスが充実したJCBを持つなど)

- リスク分散: 海外などで、特定のブランドでシステム障害が発生した場合でも、もう一方のブランドのカードがあれば決済を続けられます。

メインカードとしてVisaかMastercardを、サブカードとしてJCBやAmexなど、特徴の異なるブランドを持つのが賢い組み合わせ方と言えるでしょう。

まとめ

今回は、クレジットカードに記載されている様々な「マーク」の意味について、徹底的に解説しました。

- カード券面のマークは、国際ブランド、発行会社、セキュリティ情報など、安全な決済に不可欠な要素を示している

- 7大国際ブランドにはそれぞれ特徴があり、ライフスタイルに合わせて選ぶことが重要

- 電波マークはスピーディーで安全な「タッチ決済」の証

- お店のアクセプタンスマークを確認すれば、使える決済方法が一目瞭然

普段何気なく目にしているマークの一つひとつが、私たちのキャッシュレス決済を世界中で支える、洗練されたシステムの一部であることがお分かりいただけたかと思います。

この記事を通じて、ご自身のクレジットカードへの理解が深まり、日々の支払いがより快適で安心なものになれば幸いです。そして、これから新しいカードを選ぶ際には、ぜひこの知識を活かして、あなたにぴったりの一枚を見つけてください。